26.12.2020

Milchpreisabsicherung an der Warenterminbörse

DLG MERKBLÄTTER

Themen

Betriebsmanagement Markt Milch

DLG-Merkblatt 411

Autoren:

– DLG-Ausschuss für Milchproduktion und Rinderhaltung

– Johann Kalverkamp, VR AgrarBeratung AG, Lingen

– Dr. Henrike Burchardi, ife Institut für Ernährungswirtschaft, Kiel

– Cord Lilie, Milcherzeuger Stemwede – Esther Achler, DLG e.V., Frankfurt am Main Unter Mitwirkung von:

– Dr. Gerhard Dorfner, LfL Bayern, München

1. Einleitung

Im Milchsektor sind seit einigen Jahren starke Preisschwankungen zu verzeichnen. Hochpreisphasen, wie sie in 2007, 2011 oder 2013 zu beobachten waren, und extreme Niedrigpreisphasen, die sich in den Jahren 2009, 2012 und 2015 eingestellt haben, lösen sich seither ab. Diese hohen Preisschwankungen stellen neue Herausforderungen an die Landwirte sowie an Einkäufer und Verkäufer von Rohmilch und Milchprodukten. Für Landwirte sind insbesondere solche Zeiträume wirtschaftlich schwierig zu bewältigen, in denen sich die Liquidität des Betriebes kritisch verschlechtert. Gerade in diesen Phasen ist eine Stabilisierung von Preisen, die zur Liquiditätssicherung beitragen, wichtig.Die Produktionskosten von Milch lassen sich beispielsweise über Vorkontrakte im Futtermitteleinkauf zum Teil planen, der Milchauszahlungspreis ist dagegen bisher langfristig nicht kalkulierbar.

Vielmehr ist dieser den meisten Landwirten erst in der Mitte des Folgemonats mit der Milchgeldabrechnung bekannt. Bei Nutzung von Milchtermingeschäften kann diesem Umstand Rechnung getragen und das Milchpreisniveau nun auch in der Zukunft festgelegt werden.

Die Preisabsicherung über Terminmarktprodukte ist ein in Europa im Milchmarkt seit 2010 bestehendes und damit neueres Risikoinstrument, welches genutzt werden kann, um die Nachteile und Gefahren volatiler Milchpreise zu begrenzen. Das vorliegende Merkblatt stellt die Möglichkeiten der Nutzung von Terminkontrakten für Milchprodukte zur Sicherung von Milchpreisen dar. Hierbei steht das Absicherungsgeschäft im Vordergrund, nicht die Spekulation an der Börse, denn spekulieren können auch Nichtlandwirte, die keine Milch erzeugen.

2. Problemstellung

Nach dem Ende der Milchreferenzmengenregelung müssen sich die Milcherzeuger dem freien Markt stellen. Daher werden die Schwankungen der Milchpreise in den kommenden Jahren aller Voraussicht nach weiter zunehmen. Bereits vor Ende der regulierten Milchmengenpolitik, durch die Umsetzung der EU-Agrarreform Milch in 2005 und den damit verbundenen Kürzungen von Interventionspreisen für Butter und Magermilchpulver sowie weiteren Einflüssen, erlebte der Rohmilchmarkt bereits enorme Preisschwankungen. Zusätzlich führten die volatilen Getreide- und Eiweißmärkte zu verstärkten Schwankungen im Futtermittelbereich.

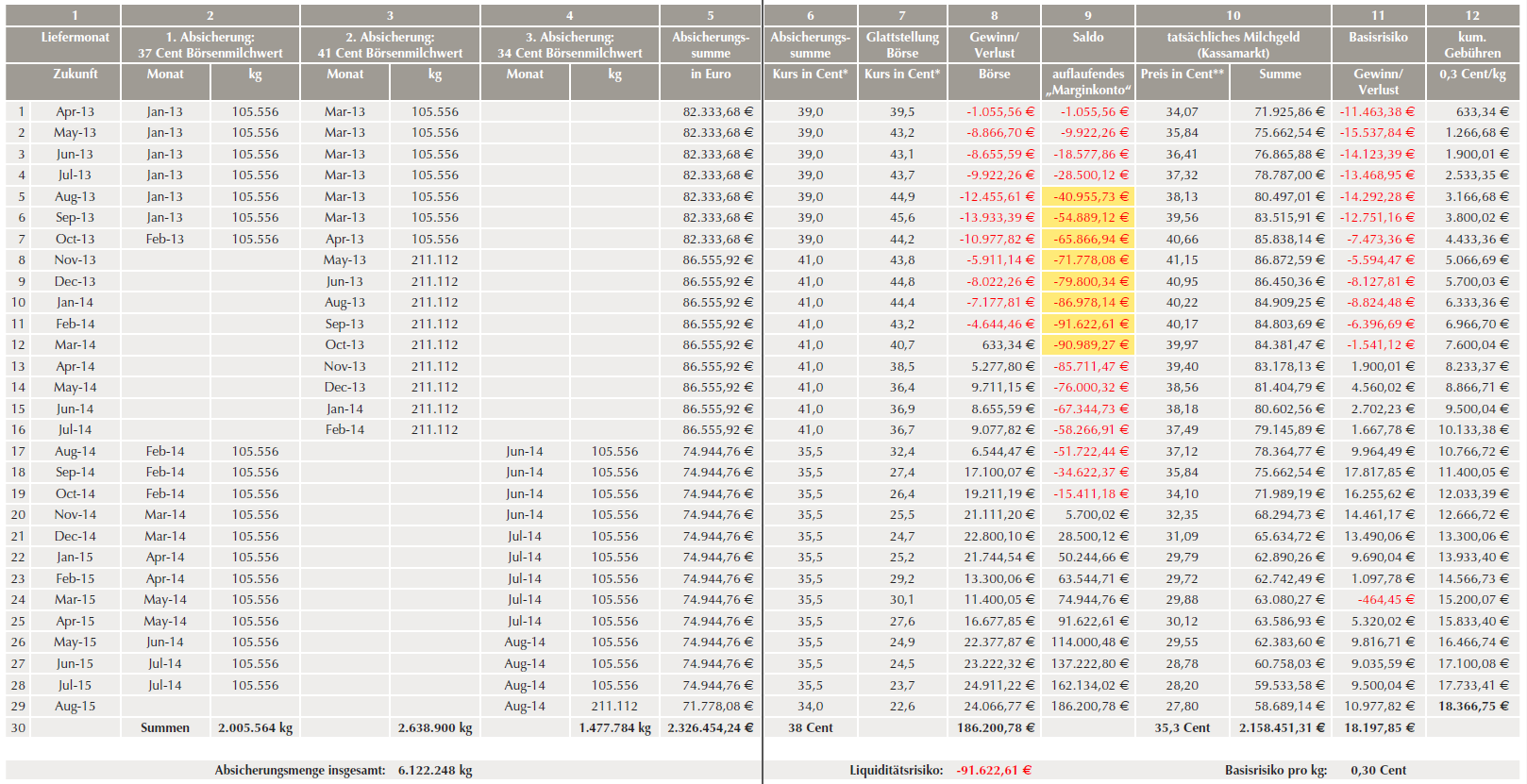

Die nachfolgende Tabelle 1 zeigt exemplarisch das maximale Marktrisiko seit 2010 am Beispiel eines Milchviehbetriebs mit 270 Kühen auf. Das maximale Preisrisiko berechnet sich für jeden einzelnen Betrieb unterschiedlich aus der Summe der abgelieferten Milchmenge, dem tatsächlichen Kraftfutterverbrauch und den Preisen und Qualitäten vor Ort.

Tabelle 1: Maximales Marktrisiko Milch seit 2010 am Beispiel eines Betriebes mit 270 Milchkühen (Quelle: VR AgrarBeratung AG, Lingen)

Anzahl Stallplätze | 270 | Kühe |

|

|---|---|---|---|

Verkaufte Milchmenge | 9.600 | kg/Kuh/Jahr |

|

Jahresproduktion | 2.592.000 | kg Milch |

|

Kraftfutterverbrauch | 25 | dt/Kuh/Jahr |

|

| min. | max. | Risiko |

Milchgrundpreis netto €/kg | 0,26 | 0,41 | 0,15 |

Kraftfutterpreis netto €/dt | 18,8 | 28,5 | 9,7 |

Preisschwankungsrisiken |

| €/Kuh u. Jahr | Betrieb gesamt € |

Milchgeld (0,15 €/kg) |

| 1.440 | 388.800 |

Kraftfutterkosten (9,70 €/dt) |

| 242,50 | 65.475 |

Preisschwankungsrisiko gesamt |

| 1.682,50 | 454.275 |

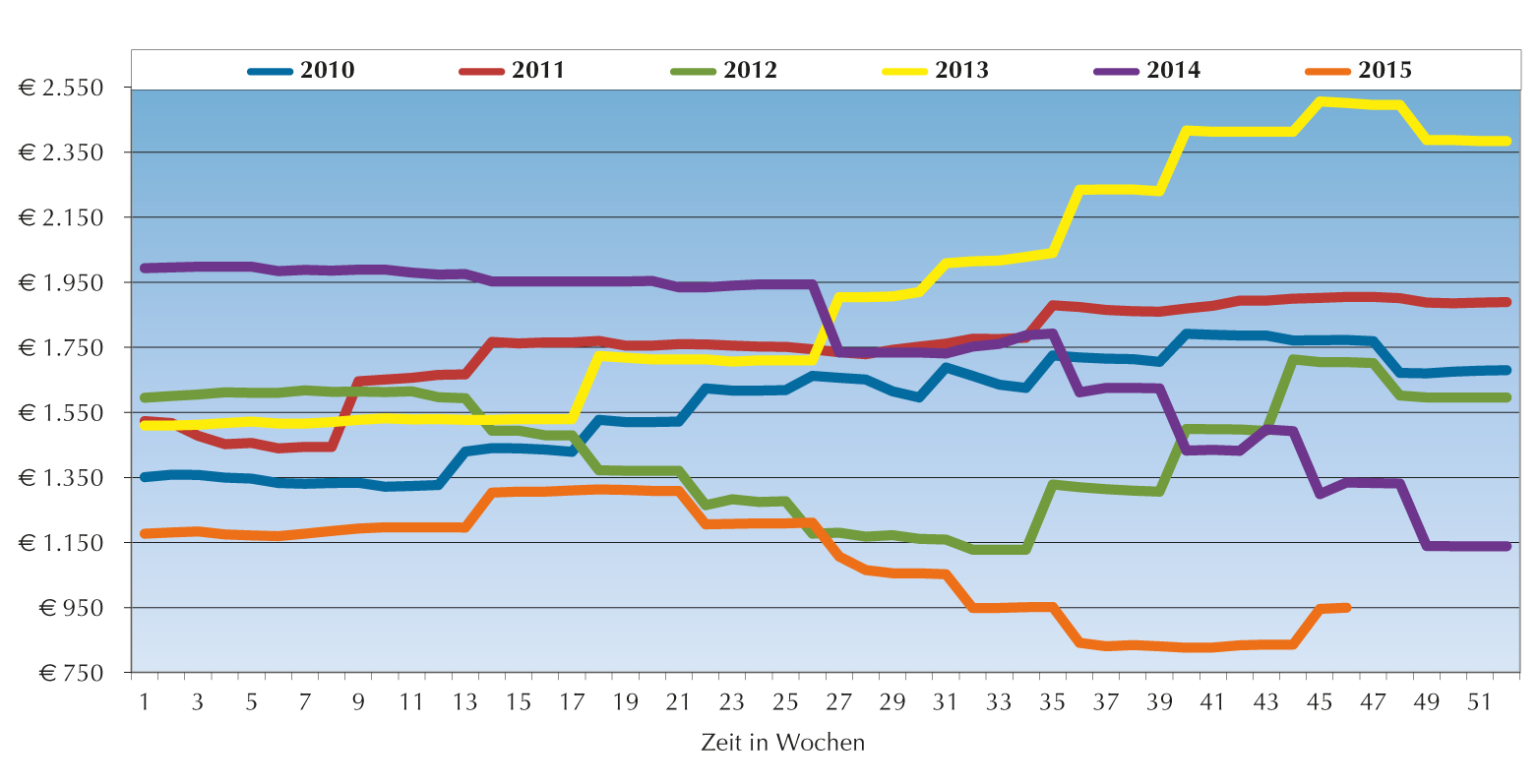

Abbildung 1: Deckungsbeitragsentwicklung Milchkuh seit 2010 (Quelle: VR AgrarMarkt Online)

Abbildung 1: Deckungsbeitragsentwicklung Milchkuh seit 2010 (Quelle: VR AgrarMarkt Online)

Diese in Tabelle 1 aufgeführten erheblichen Marktrisiken werden durch teilweise parallel verlaufende Preiszyklen im Bereich Milch und Futtermittel zwar abgeschwächt, dennoch muss ein Milchviehbetrieb mittlerweile mit erheblichen Gewinnschwankungen kalkulieren.

Gemessen an dem Verlauf der Deckungsbeiträge pro Kuh auf Grundlage von durchschnittlichen Leistungen und Kosten, ergibt sich seit 2010 folgende Situation (vgl. Abbildung 1):

Der Deckungsbeitrag berechnet sich aus den Leistungen der Milchproduktion abzüglich der variablen Grund- und Kraftfutterkosten, der Kosten der Bestandsergänzung sowie der sonstigen variablen Kosten. Gemäß dieser Auswertung lag in der 45. Woche in 2013 der durchschnittliche Deckungsbeitrag bei 2.505 €, in der 37. Woche 2015 jedoch nur noch bei 830 € pro Kuh. Über die Jahresdurchschnittswerte schwankten die Deckungsbeiträge zwischen 1.915 € pro Kuh in 2013 und 1.154 € pro Kuh bis zur 37. Woche in 2015. Die tatsächliche Schwankungsbreite des jährlich erzielbaren Deckungsbeitrags aus der Milchviehhaltung betrug demnach bei einem Betrieb mit 270 Kühen 205.470 €, was in etwa den tatsächlichen Gewinnschwankungen der Milchproduzenten gleichkommt.

Diese tatsächlichen Marktschwankungen beinträchtigen nachhaltig, insbesondere nach investiven Phasen, die Liquidität und oftmals ebenfalls die Kapitaldienstfähigkeit der Betriebe negativ. Ein auf den Betrieb angepasstes Preisrisikomanagementsystem, abgesichert durch Positionen am Warenterminmarkt, kann diese Gewinnschwankungen erheblich mildern und das Rating der Hausbanken positiv beeinflussen. Die Festlegung der einzelbetrieblichen Strategie und ein diszipliniertes Verhalten während der Absicherungsphasen sind dabei unerlässlich, wie in den nachfolgenden Kapiteln dargestellt wird.

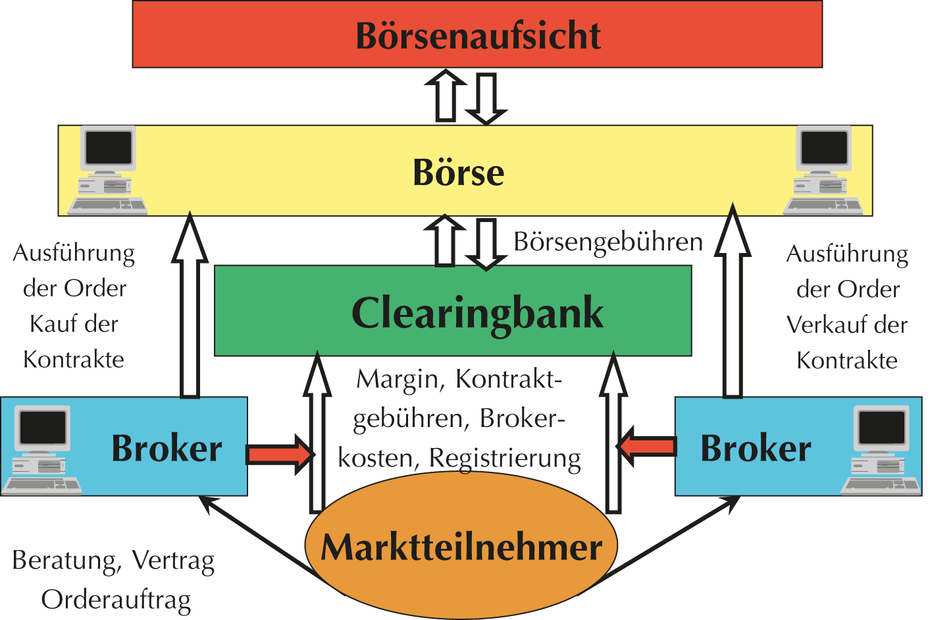

Abbildung 2: Organisationsstruktur der Börse (Quelle: VR AgrarBeratung AG, Lingen)

Abbildung 2: Organisationsstruktur der Börse (Quelle: VR AgrarBeratung AG, Lingen)

3. Die Organisationsstruktur der Börse

Die Börse stellt den Handelsraum zwischen verschiedenen Marktakteuren dar und bildet den allgemeinen organisatorischen Rahmen zur Abwicklung von Termingeschäften. Die Clearingstelle (Clearingbank) nimmt in diesem Zusammenhang einen wichtigen Stellenwert ein (vgl. Abbildung Organisationsstruktur Börse). Sie ist für die zentrale Abrechnung der Börse als rechtlich selbstständige Institution verantwortlich. In dieser Position übernimmt sie das sogenannte Clearing – die Überwachung, Dokumentation und finanzielle Abrechnung der Handlungstransaktionen der einzelnen Börsenmitglieder. Da die Marktakteure beim Kauf und Verkauf eines Futures (standardisierter Kontrakt, der an der Terminbörse gehandelt wird) nie direkt in Verbindung treten, fungiert die Clearingstelle somit als neutraler Vertragspartner.

Sie verbürgt sich für die vorschriftsmäßige Erfüllung der Vertragsverpflichtungen und schafft somit Sicherheit für beide Vertragsparteien. Zudem überwacht die Clearingstelle die Börsenmitglieder und ist verantwortlich für deren Zulassung. Da Börse sowie Clearingstelle im täglichen Handelsgeschäft eine passive Rolle einnehmen, können sie keine Positionen am Markt halten, weder Eigenhandel durchführen, noch Einfluss auf die Preisbildung am Markt ausüben (Kuchenbuch und Strebel, 2011).

Der Betrieb der Börse sowie aller Transaktionsgeschäfte, die an ihr abgewickelt werden, unterliegen der staatlichen Börsenaufsicht. Sie wird von einer Börsenaufsichtsbehörde durchgeführt und bestimmt die Zulassung bzw. Schließung der Börse. Des Weiteren überwacht sie die Ordnungsmäßigkeit des Börsenbetriebs sowie der Börsengeschäftsabwicklung und stellt die Einhaltung der börsenrechtlichen Vorschriften sicher.

Marktteilnehmer, die an der Börse Terminkontrakte tätigen möchten und selbst kein Börsenmitglied sind, müssen den Weg über den Broker wählen. Nur sehr wenige im Agrarhandel tätige Unternehmen unterhalten eine Börsenmitgliedschaft, da diese mit strengen Bonitätsauflagen und einem hohen finanziellen Aufwand verbunden ist. Der von der Clearingbank zugelassene Broker dient als Vermittler von Terminkontrakten für Dritte, welcher alle Marktteilnehmer (Erzeuger, Verarbeiter, Händler etc.) gegen eine Gebühr an die Börse bringt. Der Broker informiert seine Kunden über das Marktgeschehen, spricht jedoch keine Anlagetipps oder Handelsempfehlungen aus.

Die Marktteilnehmer an einer Warenterminbörse lassen sich je nach Interessenslage unterschiedlich einteilen. Im Nachfolgenden werden Hedger und Spekulant näher beschrieben. Die sogenannten Hedger eröffnen Börsenpositionen, um sich gegen Preisschwankungen abzusichern, da sie künftig am Kassamarkt (Warenmarkt/physischer Markt) kaufen oder verkaufen wollen. Deren Ziel ist es, eventuell entstehende Verluste am Kassamarkt durch Gewinne an der Börse zu kompensieren. Landwirte treten somit in der Regel als Hedger auf. Spekulanten nehmen das Preis-/Kursveränderungsrisiko bewusst in Kauf, da sie die Realisierung von Gewinnchancen erwarten. Sie kaufen/verkaufen Futures, wenn sie mit steigenden/fallenden Preisen rechnen und spekulieren darauf, diese später zu einem niedrigeren/höheren Preis glattstellen zu können. Spekulanten übernehmen somit mit der von ihnen zur Verfügung gestellten Liquidität das Risiko der Hedger.

4. Funktionsweise einer Warenterminbörse

Landwirte in Europa liefern ihre Rohmilch in der Regel entweder direkt oder über eine Erzeugergemeinschaft bzw. andere Vermarktungsorganisation an eine weiterverarbeitende genossenschaftliche oder private Molkerei. Diese verkauft die erstellten Milchprodukte am Kassamarkt im Inland oder Ausland zu den aktuellen Tagespreisen oder über Lieferkontrakte (auch Forwardkontrakte genannt) mit dem Lebensmittelhandel oder Weiterverarbeitern. Zudem ist eine Preisabsicherung über den Terminmarkt möglich.

Während bei den Kassa- und den Forwardgeschäften der Vertragspartner zugleich der Endkunde ist, ist der Vertragspartner eines Terminmarktgeschäftes die Börse. Diese vermittelt einen Käufer und einen Verkäufer für ein Produkt und macht mit beiden einen verbindlichen Vertrag. Um sicherzustellen, dass alle Vertragsparteien sich an den Vertrag halten, werden Sicherheiten (Initial-Margin) in Form von beispielsweise Bargeldeinlagen oder Bankbürgschaften gefordert.

Wenn das Produkt an der Börse verkauft wird, ist eine klare Definition des Produktes notwendig, da eine Preisbildung ansonsten unmöglich ist. Die Kontrakte an der Börse, die bereits erwähnten Futures, sind daher eindeutig definiert. Diese Kontraktspezifikationen beinhalten das Produkt, die Menge, Einheit, Qualität, Herkunft, Lieferbedingung bzw. Abrechnungsmodalitäten am Ende des Kontraktes, die Fälligkeit des Kontrakts, Handelszeiten und die Währung, in der das Produkt gehandelt wird. An der Börse wird nun nur noch der Preis ausgehandelt. An der Börse European Energy Exchange (EEX) in Leipzig werden im Milchbereich Kontrakte für Magermilchpulver, Butter und Molkenpulver gehandelt (vgl. Tabelle 2). Ein Kontrakt auf Rohmilch existiert an der EEX nicht, da es sich schwierig gestaltet einen passenden und zeitlich verfügbaren Kassamarktpreis zu definieren. Über die im Milchmarkt wichtigen Produkte Magermilchpulver und Butter können Landwirte daher Rohmilch indirekt handeln, denn ein Verhältnis von zwei Magermilchkontrakten und einem Butterkontrakt entspricht in etwa 105.556 kg Rohmilch. Je nach Inhaltsstoffen in der Rohmilch und in den Endprodukten sowie der Herstellungstechnologie der Butterei und der Trocknung variieren diese Werte. Die Kontraktgröße liegt bei jeweils 5 Tonnen.

Tabelle 2: EEX-Kontraktspezifikationen, Stand November 2015

| Futures auf Butter (Butter-Future) | Futures auf Magermilch-pulver (Skimmed-Milk-Powder-Future) | Futures auf Molkenpulver (European-Whey-Powder-Futures) |

|---|---|---|---|

Produkt-ID | FABT | FASM | FAWH |

Produkt-ISIN | DE000A13RUP8 | DE000A13RUM5 | DE000A13RUN3 |

Basiswert | Butter Index | Skimmed Milk Powder Index | European Whey Powder Index |

Kontraktgröße/ Notierung | 5 metrische Tonnen | ||

Denominierung | EUR | ||

Preisermittlung und minimale Preisveränderung | Preisermittlung in EUR je Tonne, minimale Preisveränderung beträgt 1 EUR pro Tonne | ||

Fälligkeiten | An der EEX können maximal folgende Fälligkeiten gehandelt werden: Die Fälligkeiten des aktuellen und der nächsten 18 aufeinander folgenden Kalendermonate. | ||

Handelszeiten | Fortlaufender Handel, 8:45–18:00 Uhr MEZ; letzter Handelstag bis 12:00 Uhr MEZ | ||

Letzter Handelstag | Der letzte Mittwoch des jeweiligen Fälligkeitsmonats (falls kein Börsentag, ist der letzte Handelstag der vorhergehende Börsentag) | ||

| Im Fälligkeitsmonat Dezember der dritte Mittwoch des Monats (falls kein Börsentag, ist der letzte Handelstag der darauf folgende Börsentag) | ||

Erfüllung | Barausgleich, Differenz zwischen dem Schlussabrechnungspreis und dem Abrechnungspreis des Börsenvortages | ||

Schlussabrechnungs- preis | Stand des jeweils maßgeblichen Index am letzten Handelstag 19:00 Uhr MEZ | ||

(Quelle: www.eex.com)

4.1 Preisbildung an der Börse

Die Preisbildung an der Börse verläuft wie bei Geschäften am Kassamarkt oder bei Lieferkontrakten. Käufer bieten einen Kaufpreis zu dem sie bereit sind, die Ware zu kaufen, Verkäufer bieten einen Verkaufspreis. Wie auch bei anderen Geschäften kommt an der Börse ein Geschäft nur dann zustande, wenn sich beide Parteien auf einen Preis einigen. Diese Preisbildung findet elektronisch statt und ist anonym. Geschäftspartner ist für beide Seiten die Börse, die als Vermittler zwischen Käufer und Verkäufer steht, welche aus dem Inland oder Ausland kommen. Den Börsenzugang bekommen die Kunden über einen zugelassenen Broker.

Ist ein Geschäft zustande gekommen, haben Käufer und Verkäufer sich gegenüber der Börse verpflichtet, dieses Geschäft am Ende der Kontraktlaufzeit zu realisieren und den Vertrag damit zu erfüllen. In den Kontraktspezifikationen ist definiert, ob am Ende eine Andienung (physische Lieferung) der Ware erfolgen muss oder ob ein Barausgleich (Cash Settlement) stattfindet. An der EEX in Leipzig wird über Barausgleich abgerechnet, weshalb eine Andienung nicht nötig und möglich ist. An der Matif in Paris hingegen muss ein Käufer am Kontraktende die Ware an einem definierten Ort abholen und ein Verkäufer sie liefern.

Es besteht jederzeit vor Auslaufen des Vertrages die Möglichkeit, an der Börse zu versuchen, das Gegengeschäft zu realisieren und sich dadurch seinen eingegangenen Verpflichtungen wieder zu entledigen. Ein Käufer eines Kontraktes kann einen Kontrakt verkaufen, indem er ein entsprechendes Preisgebot an die Börse übermittelt, zu dem er einen Verkäufer findet. Bei Erfolg hat er seine Verpflichtung (am Ende der Laufzeit eine definierte Ware am Kontraktende zu beziehen) aufgelöst, denn ein Kauf- und ein Verkaufkontrakt heben sich an der Börse auf. Diese Möglichkeit der Glattstellung eines Kontraktes durch einen Gegenkontrakt ist die wesentliche Grundlage für die Nutzung von Termingeschäften zur Preisabsicherung. Sind nach dem letzten Handelstag noch Positionen geöffnet, also nicht glattgestellt, müssen bei Futures mit Erfüllung durch Barausgleich alle Positionen, die nach dem letzten Handelstag noch offen sind, gegen einen Referenzpreis (in der Regel Preisindex) abgerechnet (Gutschrift oder Lastschrift auf dem Konto) werden.

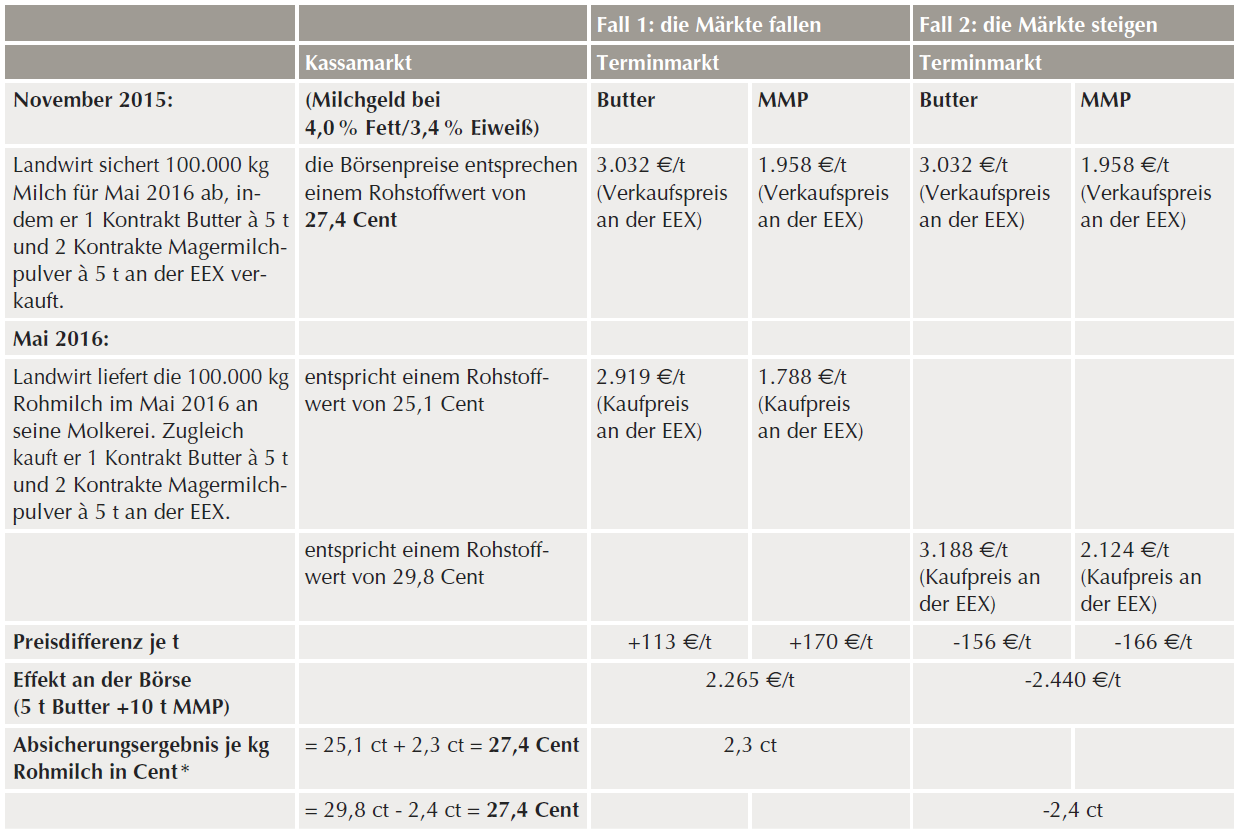

4.2 Ziel und Vorgang der Preisabsicherung

Bei einer Preisabsicherung an der Börse liefert der Landwirt wie gewohnt seine Rohmilch an seinen Vermarkter (z.B. jeden Monat 100.000 kg) und sichert sich parallel den Milchpreis für bis zu 18 Monate im Vorfeld an der Börse ab. Er verkauft dafür Kontrakte an der Warenterminbörse, die einem Teil oder sogar seiner gesamten produzierten Milchmenge entsprechen. Wie dies konkret funktioniert, kann Tabelle 3 anhand eines vereinfachten Beispiels entnommen werden.

Tabelle 3: Beispiel der Milchpreisabsicherung bei fallenden und steigenden Märkten

Am 11. November 2015 entschließt sich der Landwirt auf Grundlage einer zuvor festgelegten und mit seinem Broker abgestimmten Strategie, an der EEX in Leipzig in den Futurehandel einzusteigen. An diesem Tag werden Butterkontrakte in Höhe von 3.032 €/t und Magermilchpulverkontrakte in Höhe von 1.958 €/t für den in der Zukunft liegenden Liefermonat Mai 2016 gehandelt. Die zukünftigen Terminpreise orientieren sich dabei immer an den Erwartungen der Marktteilnehmer für die Zukunft. Um 100.000 kg Rohmilch abzusichern, verkauft der Landwirt 1 Butter- und 2 Magermilchpulverkontrakte zu den an diesem Tag bestehenden Preisnotierungen. Aus den beiden Notierungen für Butter und Magermilchpulver kann ein Wert für Rohmilch mit 4,0% Fett und 3,4% Eiweiß ohne Mehrwertsteuer berechnet werden. Die Kurse der an der Börse gehandelten Produkte werden täglich vom ife Institut in Kiel in den sog. „ife Börsenmilchwert“ nach der Berechnungsmethode des Kieler Rohstoffwertes umgerechnet, der in diesem Beispiel bei 27,4 Cent liegt. So werden die täglichen Börsenkurse von Butter und Magermilchpulver in einen für Landwirte und andere Marktakteure transparenten Milchwert überführt. Das ife Institut in Kiel veröffentlicht diese Werte täglich auf ihrer Internetseite (www.ife-ev.de).

Die nächsten 6 Monate entwickeln sich die Milchmärkte weiter. Denkbar, aber unwahrscheinlich ist, dass die Preise für Butter und Magermilchpulver nach 6 Monaten, also im Mai 2016, exakt auf den im November erwarteten Werten liegen. Vermutlich sind die Preise für Butter und Magermilchpulver jedoch gesunken (vgl. Tabelle 3, Fall 1) oder gestiegen (vgl. Fall 2). Die in der Tabelle aufgeführten Preise für Mai 2016 sind dabei angenommene Werte.

4.3 Wie sieht das Absicherungsergebnis aus?

Im Mai 2016 wird der Landwirt die abgesicherten 100.000 kg Rohmilch wie gewohnt an seine Molkerei abliefern. Zusätzlich wird seine Aktivität an der Börse abgerechnet. Er kauft dafür die gleiche Anzahl an Kontrakten zurück, in diesem Fall 1 Butter- und 2 Magermilchpulverkontrakte, die er im November 2015 verkauft hat. In Fall 1 kauft er Butter für 113 €/t und Magermilchpulver 170 €/t günstiger zurück, denn die Märkte sind gefallen und damit vermutlich auch sein Milchgeld, welches er von der Molkerei erhält. Er hat folglich einen Gewinn an der Börse von insgesamt 2.265 € (5 mal 113 € für den Kontrakt Butter à 5 t plus 10 mal 170 € für die 2 Magermilchpulverkontrakte à 5 t) erlöst. Umgerechnet auf 100.000 kg Rohmilch entspricht dies knapp 2,3 Cent je kg Rohmilch. Diese 2,3 Cent kommen zu seinem Milchgeld hinzu. Zahlt seine Molkerei genau nach aktuellem Marktpreis bei Butter und Magermilchpulver, dann liegt der Auszahlungspreis bei 25,1 Cent, sodass der Landwirt insgesamt die im November 2015 erwarteten 27,4 Cent erhält (25,1 Cent von der Molkerei plus 2,3 Cent vom Börsenkonto).

Sind die Märkte bis Mai 2016 über die im November erwarteten Werte gestiegen, kauft der Landwirt den Butterkontrakt und die Magermilchpulverkontrakte teurer zurück. Es ergibt sich bei dem Butterkontrakt ein Verlust von 156 €/t und bei Magermilchpulver ein Verlust von 166 €/t. Insgesamt werden 2.440 € von seinem Börsenkonto abgebucht, was 2,4 Cent je kg Rohmilch entspricht. Zahlt seine Molkerei wiederum genau nach aktuellem Marktpreis für Butter und Magermilchpulver, dann liegt der Auszahlungspreis bei 29,8 Cent, sodass der Landwirt insgesamt 27,4 Cent erhält (29,8 Cent von der Molkerei und 2,4 Cent verliert er über sein Börsenkonto).

Bei steigenden als auch fallenden Märkten erhält der Landwirt theoretisch den Milchpreis, den er sich sechs Monate zuvor über die Warenterminbörse abgesichert hat. Praktisch ist es so, dass die Absicherung nie zu 100% aufgeht, da unter realen Bedingungen zusätzlich Gebühren und Kosten der Absicherung sowie Basisverluste und -gewinne (Erläuterungen folgen) berücksichtigt werden müssen.

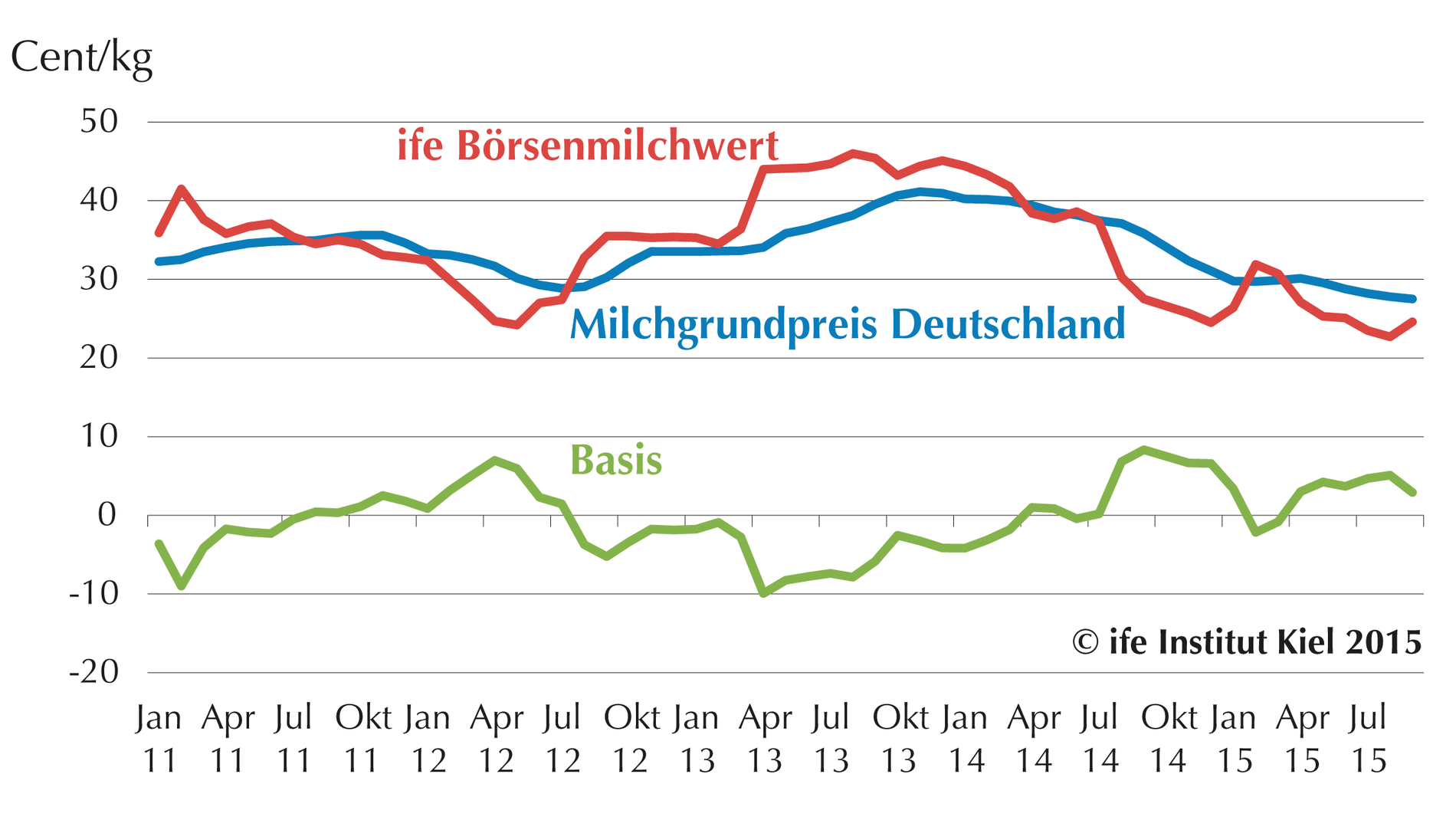

Abbildung 3: Verlauf von Börsenmilchwert und durchschnittlichem Milchgrundpreis* (Quelle: ife Institut Kiel, ZMB, EUREX, EEX)

Abbildung 3: Verlauf von Börsenmilchwert und durchschnittlichem Milchgrundpreis* (Quelle: ife Institut Kiel, ZMB, EUREX, EEX)

4.4 Die Basis

Durch die parallele Aktivität am Kassamarkt über die Lieferung der Rohmilch an die Molkerei und die Absicherung an der Börse im Voraus ergibt sich ein Risiko, das sogenannte Basisrisiko, da die Preisentwicklung auf den beiden Märkten zumeist nicht genau parallel verläuft. Die Basis ist die Differenz zwischen Kassamarkt, also dem eigenen Milchauszahlungspreis, und dem Börsenmilchwert, also dem Milchpreis, der sich aus dem Termingeschäft berechnen lässt.

Die Basis verändert sich im Zeitablauf und es ist wichtig, die eigene Basis und deren Entwicklung zu kennen, da diese das Absicherungsgeschäft beeinflusst. Der eigene Milchauszahlungspreis hängt bei jeder Molkerei u.a. vom Produktportfolio und den erzielten Preisen im Verkauf der Produkte ab. Das Basisrisiko zeigt sich vor allem in extremen Preissituationen (vgl. Abbildung 3). In Abbildung 3 ist die Basis in Bezug auf den durchschnittlichen Milchgrundpreis Deutschland dargestellt. Alternativ kann hier der für sich selbst geltende Milchauszahlungspreis eingefügt werden.

* Der Milchgrundpreis Deutschland und der ife Börsenmilchwert gelten für Rohmilch mit 4,0% Fett und 3,4% Eiweiß, ab Hof und ohne Mehrwertsteuer. Der ife Börsenmilchwert wird berechnet nach der Methode des Kieler Rohstoffwertes aus den Abrechnungspreisen der EEX für die jeweiligen Kontraktmonate und entspricht damit dem Kassamarktpreis basierend auf den zugrundeliegenden Produkten Butter und Magermilchpulver. Der ife Börsenmilchwert, der auf den Butter- und Magermilchpulvernotierungen basiert, zeigt die absoluten Preishochs und Preistiefs eher an als der durchschnittliche Milchauszahlungspreis, also das Kassamarktniveau. Zusätzlich schlägt der Börsenmilchwert tendenziell sowohl nach oben als auch nach unten stärker aus. Die unterschiedlichen Entwicklungen der beiden Werte bedeuten, dass der Milcherzeuger bei steigendem Börsenmilchwert zumeist Basisverluste hinnehmen muss, die nicht durch den Kassamarkt ausgeglichen werden können, da der Milchpreis langsamer und erst zeitverzögert steigt. Andersherum ergeben sich in den Zeiten fallenden Börsenmilchwertes Basisgewinne, die einen Mehrerlös darstellen, da der Milchpreis dann oftmals noch steigt oder erst leicht sinkt. Dieser Umstand relativiert das Basisrisiko erheblich. Denn für einen Erzeuger, der regelmäßig am Warenterminmarkt aktiv ist, sollte sich das Basisrisiko daher im Laufe der Jahre ausgleichen.

5. Der Weg zur Börse – Technische Abwicklung

Der Weg zur Börse beginnt für das landwirtschaftliche Unternehmen mit der Kontaktaufnahme zu einem Broker mit gültiger Börsenzulassung, welcher idealerweise im Agrarbereich tätig ist. Dieser kennt die speziellen Gegebenheiten der Agrarrohstoffmärkte und erarbeitet mit dem Kunden ein auf den Betrieb zugeschnittenes Absicherungskonzept.

Zwischen Broker und Landwirt wird ein Vertrag geschlossen, in welchem Strategien, Vollmachten und Konditionen festgelegt werden. Der Broker erledigt alle Formalitäten (u.a. das Einreichen von bankbestätigten Legitimationsunterlagen und einer Vermögensauskunft) mit der Clearingbank. Die Clearingbank führt auf Grundlage der vorliegenden Unterlagen eine Bonitätsprüfung des Kunden durch. Anhand von Bonitätsparametern wird das maximale Handelslimit des Kunden festgelegt. Hier gilt: Je besser die Bonität, umso größer das mögliche Handelsvolumen. Nach erfolgreicher Bonitäts- und Legitimationsprüfung durch die Clearingbank werden Konten eröffnet, welche den Kunden zum Handel berechtigen:

Kontokorrentkonto (dient dem Clearing der Börsenbewegungen: Gewinne und Verluste werden täglich gebucht)

Marginkonto (Buchung der Initial-Margin, die ca. 10% des Kontraktwertes darstellt und als Grundsicherheit dient; Eröffnung durch die Clearingbank)

Sicherheitenkonto (Depot für durch den Kunden der Clearingbank zur Verfügung gestellten Sicherheiten; internes Konto der Clearingbank)

Ferner ist es ratsam, sich bei der eigenen Hausbank ein weiteres Konto einzurichten, das eine eigene Kreditlinie erhält und nur für den Ausgleich der Börsengeschäfte genutzt wird. Zusätzlich sollte bei der Hausbank ein Avalkreditrahmen beantragt werden. Dieser Avalkreditrahmen kann dann mit Bürgschaften zugunsten der Clearingbank belastet werden. Die Höhe der Kreditlinien beider Konten ist abhängig von der Milchmenge und der daraus resultierenden Absicherungsstrategie. Bezüglich der vorzuhaltenden Mittel sollten pro 100.000 kg Absicherungsvolumen rund 5.000 € Liquidität (Limit Konto Hausbank) und 5.000 € Bürgschaft (Limit Avalkonto Hausbank) vorgehalten werden.

Nach Konteneröffnung und Bestätigung durch den Broker wird der Futurehandel aufgenommen. Ab dem Zeitpunkt der Positionseröffnung wird für jede Kauf- und jede Verkaufsposition eine Gewinn- und Verlustrechnung (Mark-to-Market-Verfahren) durchgeführt. Hat ein Marktteilnehmer Kontrakte verkauft, so wird seinem Konto bei fallenden Preisen der Wertzuwachs der Position gutgeschrieben. Steigen die Preise hingegen, erhält der Käufer eine Gutschrift, während das Konto des Verkäufers belastet wird. Die verbuchten Wertveränderungen werden Variation Margins genannt. Ändert sich der Preis fortwährend zum Nachteil des Positionsinhabers, so wird sein Konto immer wieder belastet. Weist es eine Unterdeckung auf, erhält der Positionsinhaber eine Nachschussaufforderung (Margin Call). Durch die Normierung der Kontrakte können, wie bereits in Kapitel 4 erwähnt, bei entsprechender Auftragslage jederzeit Kauf- oder Verkaufspositionen eröffnet werden. Gleichzeitig ermöglicht die Standardisierung aber auch den umgekehrten Vorgang, das Schließen von Positionen.

Während der Kontraktlaufzeit stehen Broker und Landwirt in regelmäßigem Austausch. Dabei informiert der Broker seinen Kunden über die möglichen Milchpreise, die abgesichert werden können, indem er die Notierungen von Butter und Magermilchpulver umrechnet. Somit muss sich der Milcherzeuger nicht mit den ungewohnten Preisen der Endprodukte auseinandersetzen. Mindestens ein Gespräch pro Monat ist zwischen Broker und Milcherzeuger empfehlenswert, um den aktuellen Stand zu besprechen und die Strategie des Folgemonats festzuhalten.

6. Berücksichtigung persönlicher und betrieblicher Aspekte

Wenn ein Landwirt an der Börse aktiv werden möchte, gilt es im Vorfeld einige persönliche als auch betriebliche Aspekte zu berücksichtigen. Der Handel mit Warenterminkontrakten erfordert nicht nur ein hohes Maß an fachlicher Kompetenz, das man sich auf verschiedensten Wegen durch Seminarbesuche o.Ä. aneignen kann, sondern ebenfalls ein gewisses Maß an Disziplin, Strategietreue und emotionaler Stärke. Beim Hedgen ist es entscheidend, sich darüber bewusst zu werden, dass über den gesamten Absicherungszeitraum nicht nur Gewinne, sondern auch Verluste auf dem Konto auftreten können, ggf. sogar Nachzahlungen zu leisten sind. In Phasen anhaltender Verluste entsteht daher oft Angst oder Panik, die zu unüberlegtem Handeln, im schlimmsten Fall zu Fehlentscheidungen führen kann (eine nähere Beschreibung findet sich in Kapitel 7). Die Angst vor Verlusten wiegt oft schwerer als die Hoffnung auf künftige Gewinne. Sie verleitet den Marktakteur häufig dazu, seine langfristige Strategie und damit den soliden Absicherungserfolg zu opfern. Es ist folglich wichtig, dass die einmal getroffene Strategie beibehalten und nicht aufgrund von Emotionen frühzeitig aus dem Termingeschäft ausgestiegen wird und dadurch tatsächliche Verluste in Kauf genommen werden. Die Einschätzung der eigenen Risikoeinstellung und emotionalen Standfestigkeit sollte daher u.a. Entscheidungskriterium für den Einstieg in das Termingeschäft sein.

Wer sich für den Terminhandel an der Börse entschieden hat, sollte mit seinem Broker eine betriebsindividuelle Absicherungsstrategie erarbeiten. Grundlage dafür ist das Wissen über den eigenen sog. Grenzmilchgrundpreis, sprich dem Milchgrundpreis, der erforderlich ist, um sämtliche variablen als auch fixen Kosten sowie die Privatentnahmen im Betrieb zu decken. Nur so kann entschieden werden, ab welchem Milchpreis ein Einstieg bzw. Ausstieg aus dem Terminhandel aus ökonomischer Sicht sinnvoll ist. Der Grenzmilchgrundpreis sollte mit einer möglichst exakten Ertragsvorschaurechnung regelmäßig für die Zukunft berechnet werden. Bei der Berechnung können Broker oder betriebswirtschaftliche Berater unterstützen.

Wie bereits in den vorherigen Kapiteln erwähnt, handelt es sich bei dem Börsenmilchwert um einen Rohmilchwert ab Hof mit 4,0% Fett, 3,4% Eiweiß und ohne MwSt. Um den tatsächlichen innerbetrieblichen Bruttoauszahlungspreis auf Grundlage des Börsenmilchwertes zu ermitteln, müssen entsprechend die betriebsspezifischen Qualitäts- und Mengenzuschläge des Betriebs, die Mehrwertsteuer, das Basisrisiko sowie die Kosten der Preisabsicherung berücksichtigt werden. Eine Beispielkalkulation des Bruttoauszahlungspreises kann der Tabelle 4 entnommen werden.

Tabelle 4: Beispielhafte Berechnung des Bruttoauszahlungspreises für einen Milchviehbetrieb

Durchschnittlicher Börsenmilchwert (vgl. Tabelle 5, Spalte 6, Zeile 30) | 38,0 | Cent/kg |

|---|---|---|

Durchschnittliches Basisrisiko zum Börsenmilchwert (vgl. Tabelle 5, Spalte 11) | +0,3 | Cent/kg |

Abgesicherter Milchgrundpreis | 38,3 | Cent/kg |

Einzelbetrieblicher Aufschlag Fett/Eiweiß | +0,5 | Cent/kg |

Einzelbetriebliche Mengenstaffel | +0,25 | Cent/kg |

Einzelbetriebliche Bonuszahlung | +0,5 | Cent/kg |

Netto Auszahlung | 39,55 | Cent/kg |

MwSt. 10,7%, bei pauschalierendem Betrieb | +4,23 | Cent/kg |

Bruttoauszahlung | 43,78 | Cent/kg |

Gebühren Börsenabsicherung | -0,12 | Cent/kg |

Kapitalkosten Börsenabsicherung | -0,18 | Cent/kg |

Bruttoauszahlung (inkl. Absicherungskosten) | 43,48 | Cent/kg |

(Quelle: VR AgrarBeratung AG, Lingen)

Im Betrieb ist es wichtig, dass einer Person die Verantwortlichkeit für das Termingeschäft übertragen wird und diese als Hauptansprechpartner für den Broker fungiert. Tätigkeiten rund um das Absicherungsgeschäft (z.B. Verfolgen der Börsenkurse, Gespräche mit dem Broker) sollten in den Betriebsablauf fest integriert werden.

7. Beispiel der Milchpreisabsicherung anhand eines simulierten Betriebs

Wie die Absicherung über die Börse konkret funktioniert, soll anhand eines Betriebsbeispiels (vgl. Tabelle 5) dargestellt werden. In dem ausgewählten Beispiel hat sich der Milcherzeuger mit 270 Kühen und einer monatlichen Milcherzeugung von 216.000 kg Milch im Januar 2013 gemäß seinen analysierten Bedürfnissen für die Umsetzung einer Absicherungsstrategie am Terminmarkt entschieden.

7.1 Die Absicherungsstrategie

Die betriebliche Kalkulation ergab einen Grenzmilchgrundpreis in Höhe von 32 Cent unter Berücksichtigung des eigenen betrieblichen Basisrisikos. Unter Betrachtung eines Risikoaufschlages entscheidet sich der Milcherzeuger dafür, seine 1. Absicherungsstufe bei einem Börsenmilchwert von 37 Cent für 105.556 kg Milch (= 1 Butter- und 2 Magermilchpulverkontrakte) monatlich preislich an der Börse zu fixieren, was ca. 50% seiner Milchmenge entspricht. Die 2. Absicherungsstufe sollte bei einem Börsenmilchwert von 41 Cent einsetzen und im fallenden Markt die 3. Absicherungsstufe bis zu einem Börsenmilchwert von 34 Cent erfolgen. Maximal betrug somit das Absicherungsvolumen 211.112 kg und somit 97,7% seiner tatsächlichen monatlichen Abliefermenge. Diese Strategie hat er mit seinem Broker besprochen und steht nun im steigenden als auch fallenden Milchmarkt zur konsequenten Umsetzung zur Verfügung. Entsprechende Butter- und Magermilchpulverkurse wurden somit gemäß seinem Auftrag über den Broker in das Handelssystem eingestellt. Nach und nach wurden seine eingestellten Aufträge nun tatsächlich gehandelt (vgl. Spalte 2 bis 4). Beispielhaft kann Zeile 1, Spalte 2 und 3 entnommen werden, dass für den in der Zukunft liegenden Liefermonat April 2013 im Januar 2013 Kontrakte für 37 Cent sowie im März Kontrakte für 41 Cent für jeweils 105.556 kg der Liefermenge verkauft werden konnten. Die abgesicherte Summe lag somit bei 82.333,68 € (vgl. Zeile 1, Spalte 5: 105.556 kg x 37 Cent + 105.556 kg x 41 Cent), was einem Börsenmilchwert von 39 Cent (vgl. Zeile 1, Spalte 6) entspricht. Zum Auslauf der Kontrakte hat sich der Landwirt für die automatische Glattstellung der Kontrakte entschieden, d.h. dass die Kontrakte bei Fälligkeit gegen einen Preisindex der Börse abgerechnet werden. Der Börsenmilchwert, gegen den der Aprilkontrakt 2013 abgerechnet wurde, lag bei 39,5 Cent (vgl. Zeile 1, Spalte 7). Somit entstand ein tatsächlicher Börsenverlust in Höhe von 1.055,56 € (vgl. Zeile 1, Spalte 8: 82.333,68 € - (211.112 kg x 39,5 Cent)).

7.2 Die täglichen Kontobewegungen

Während des im Beispiel beschriebenen Zeitraums finden tägliche Kontenbewegungen statt. Um ein Gefühl für die Zahlungsströme zu bekommen, zeigt die Tabelle 5 unter der Spalte 9 „Saldo Marginkonto“ diese schematisch auf. Die Kursbewegungen an der Börse werden durch die Clearingbank täglich abgerechnet und dem Marginkonto belastet. Der Börsenverlust vom Aprilkontrakt 2013 wird hier entsprechend mit -1.055,56 € verbucht. Im steigenden Markt sind Abbuchungen bis nahezu 91.700 € (vgl. Spalte 9, Zeile 11) erfolgt, bevor im fallenden Markt entsprechend laufende Gewinne dem Konto gut geschrieben wurden. Bei weiteren Preissteigerungen, welche im Vorfeld nicht vorhersehbar sind, muss der Landwirt somit in Vorleistung gehen. Im fallenden Markt werden aber die Gewinne sofort verrechnet, sodass sich im weiteren Verlauf wieder Guthaben auf dem Konto befindet. Das Liquiditätsrisiko, das sich aus der Summe der Börsenverluste (vgl. Spalte 8) berechnet, liegt in diesem Beispiel bei -91.622,61 €. Grundsätzlich sollte für alle Fälle pro 100.000 kg vorgesehene Absicherungsmenge mindestens ca. 5.000 € Liquidität zur Verfügung stehen, in diesem Beispiel für einen Zeitraum von 12 Monaten ca. 130.000 €.

7.3 Einfluss des Basisrisikos

Im April 2013 hat sich der Milchgrundpreis am Kassamarkt auf 34,07 Cent eingestellt (vgl. Zeile 1, Spalte 10) und der Landwirt erhält sein Milchgeld für die gelieferten 211.112 kg Milch in Höhe von 71.925,86 €. Da zwischen dem tatsächlich ausgezahlten Milchgrundpreis (34,07 Cent) der Molkerei und dem Börsenmilchwert (39,5 Cent), gegen den abgerechnet wird, eine Differenz von 5,43 Cent liegt, entsteht ein Basisverlust in Höhe von -11.463,38 € (-0,0543 € x 211.112 kg). Über den gesamten Absicherungszeitraum ergibt sich ein Basisrisiko von durchschnittlich 0,3 Cent/kg Milch (18.197,85 €/6.122.248 kg Milch).

Für den Liefermonat April 2013 berechnet sich ein Gesamterlös aus Börse und gezahlten Milchgrundpreis von 70.870,30 € (71.925,86 - 1.055,56 €). Der erwartete, abgesicherte Börsenmilchwert von 82.333,68 € (vgl. Zeile 1, Spalte 5) konnte durch die negative Basis nicht erreicht werden. In Spalte 11 zeigt sich jedoch, dass in fallenden Märkten auch Basisgewinne entstehen und somit das erwartete Absicherungsergebnis zum Teil deutlich übertroffen wird. Wichtig zu berücksichtigen ist, dass sich Basisverluste und -gewinne über einen längeren Absicherungszeitraum nahezu ausgleichen sollten, wie bereits in Kapitel 4 angedeutet. Am besten funktioniert die Absicherung letztendlich, wenn sich die Kontraktpreise, der Börsenmilchwert und der der Molkerei ausgezahlte Milchgrundpreis möglichst parallel entwickeln.

Das Risiko der Basis sollte kein Ausschlusskriterium zur Teilnahme am Warenterminmarkt sein, da die Schwankungen der zugrunde liegenden Produktpreise höher ausfallen als die Schwankungen der Basis an sich. Die ungesicherte Position unterliegt aus diesem Grund einem wesentlich größeren Preisänderungsrisiko als die Schwankungen in der Basis je sein können (Kuchenbuch und Strebel, 2011).

Tabelle 5: Beispiel einer Absicherungsstrategie im Milchpreishoch 2013/14

Absicherungsstufe 1: 37,00 Cent Börsenmilchwert; Absicherungsgrad Milchmenge: 48,9 %

Absicherungsstufe 2: 41,00 Cent Börsenmilchwert; Absicherungsgrad Milchmenge: 97,7 %

Absicherungsstufe 3, im fallendem Markt: 34,00 Cent Börsenmilchwert; Absicherungsgrad Milchmenge: 97,7 %

Betrieb: 270 Milchkühe und 2.592.000 kg Milch Jahresliefermenge, entspricht einer monatlichen Liefermenge von 216.000 kg Milch, Abgelieferte Milch pro Kuh und Jahr = 9.600 kg

Quelle: VR AgrarBeratung AG, Lingen

Preise auf Basis Kieler Börsenmilchwert * Milchgrundpreis Deutschland

7.4 Kosten der Preisabsicherung

Im Zusammenhang mit der Preisabsicherung entstehen für den Landwirt Kosten, die mit der Gebühr für den Broker und die Clearingbank sowie den Kosten der Kapitalbindung für die Marginzahlungen zusammenhängen. Die Handelsgebühr pro kg Milch beträgt ca. 0,1 Cent/kg, sodass inklusive Kosten für die Kapitalbindung (ca. 0,2 Cent) Kosten von insgesamt 0,3 Cent/kg für die Preisabsicherung anfallen. Diese Kosten sind im Endergebnis der Preisabsicherung entsprechend zu berücksichtigen.

7.5 Gesamtergebnis der Preisabsicherung

In Zeile 30, Spalte 5 zeigt sich, dass ein Gesamtvolumen von Januar 2013 bis August 2014 von 2.326.454,24 € über die Warenterminbörse abgesichert wurde, was einem durchschnittlichen Börsenmilchwert von 38 Cent entspricht. Tatsächlich lag der ausgezahlte Milchgrundpreis der Molkerei in diesem Zeitraum bei durchschnittlich 35,3 Cent (vgl. Zeile 30, Spalte 10), was einer Gesamtsumme von 2.158.451,31 € entspricht. Durch das Parallelgeschäft an der Börse konnte der Milcherzeuger jedoch einen Gesamterlös von 2.326.285,35 € (Milchgeld Kassamarkt + Börsengewinn - Gebühren) erzielen und somit das geplante Absicherungsergebnis zu fast 100% erfüllt werden. Dieses Beispiel zeigt, dass der Landwirt durch die Umsetzung einer konsequenten Absicherungsstrategie in Zeiten schwankender Milchauszahlungspreise profitiert und mehr Planungssicherheit gewinnt.

Das Milchgeld kann auf diese Weise bis zu 18 Monate im Voraus für die jeweiligen Monatstermine abgesichert werden. Für den Milcherzeuger gibt es keinen Grund, sich während der Absicherungsphase über entstandene Verluste an der Börse zu ärgern, so paradox dies im ersten Moment auch klingen mag. Denn durch den Preisanstieg bekommt er die Börsenverluste in etwa durch das höhere Milchgeld vor Ort ausgeglichen. Entscheidend ist aber, dass der Milcherzeuger durch das nun höhere Preisniveau die Chance erhält, seine Absicherungsstrategie mit noch besseren Konditionen weiter in die Zukunft fortzusetzen. Somit tastet er sich immer mehr an den Höhepunkt der Milchpreise heran und verlängert diesen in die Zukunft, sodass die Verlustzonen im Optimalfall übersprungen werden können und eine feste langfristige und komfortable Kalkulationsbasis geschaffen wird.

7.6 Disziplin während der Absicherungsphase

Während der gesamten Absicherungsphase, die sich, wie in dem Beispiel ersichtlich wird, bis zu 1,5 Jahre hinziehen kann und bei entsprechenden Preisniveaus auch sollte, ist eine hohe Disziplin in Bezug auf die Umsetzung der einmal gewählten Absicherungsstrategie gefragt. Dies klingt zunächst banal. Aber wenn man sich genau in den einzelnen durchgespielten Situationen befindet (siehe Spalte 9, gelber Bereich), passiert es immer wieder, dass die Psychologie dafür sorgt, dass unter Umständen teure Fehlentscheidungen getroffen werden. Hierbei gibt es einige spezielle kritische Punkte während der Phasen zu beachten, die im Folgenden kurz dargestellt werden.

Dass ein Milcherzeuger sich auf Grundlage seiner Kalkulation dafür entschieden hat, ein bestimmtes Preisniveau für das kommende Jahr abzusichern und er eventuelle Verluste an der Börse durch einen besseren Milchpreis ausgleichen kann, wird schnell vergessen, sobald die erste Abbuchung auf dem Betriebsmittelkonto aufgrund von Kursverlusten erfolgt. In dieser Phase darf die Angst vor weiter steigenden Preisen eben nicht dazu führen, dass der Auftrag zur Glattstellung erteilt wird und die Verluste vor der Milchanlieferung und deren Abrechnung bereits realisiert werden. Der Verlust an der Börse ist spekulativ ohne Warenfluss zum gleichen Zeitpunkt entstanden und eine Absicherung für den angedachten Lieferzeitpunkt entfällt.

Während dieser Phasen sollten vor allem Meinungen aus dem Kassamarkt ausgeblendet werden, auch wenn dies eine große Herausforderung darstellen mag. Denn die Börse entspricht nicht dem Kassamarkt. Wenn am Kassamarkt weiter steigende Preise ausgerufen werden, kann sich die Börse bereits am Wendepunkt befinden. Die tägliche Abbuchung, vor allem wenn dies über mehrere Wochen geschieht, sorgt für diese eventuellen Panikhandlungen. Die Absicherung am Warenterminmarkt verhält sich eben anders als beispielsweise die klassische Absicherung über einen physischen Futtermittelkontrakt. In dem Fall ist sicherlich jedem Tierhalter bewusst, dass er den optimalen Zeitpunkt nie oder zumindest sehr selten erwischt. Der entscheidende Unterschied ist, dass es ihm nicht täglich vorgerechnet wird! Um diesen Zustand zumindest etwas abzumildern, ist es, wie in Kapitel 5 bereits erwähnt, empfehlenswert, sich bei der Hausbank anstelle des Betriebsmittelkontos ein weiteres Konto einzurichten, das nur für den Ausgleich der Börsengeschäfte da ist.

8. Möglichkeiten der Absicherung

Die Kontraktgröße für Butter und Magermilchpulver von fünf Tonnen stellt zunächst eine Einstiegsbarriere für kleinere Milcherzeuger in den Terminhandel dar, da diese Menge selbst für einen Betrieb mit 1,2 Mio. kg eine vollständige Preisabsicherung für die monatliche Produktion bedeutet. Allerdings gibt es für kleinere Milcherzeuger die Möglichkeit, die Absicherung beispielsweise alle zwei Monate durchzuführen, sodass über die drei Kontrakte Butter und Magermilch die Mengen für zwei Monate auf einem Termin abgesichert werden. Auch sind andere Strategien möglich, wie eine Absicherung nur über Butterkontrakte oder nur über Magermilchkontrakte. Dieses Vorgehen wurde z.B. in den ersten Jahren des Futurehandels mit Butter- und Magermilchpulverkontrakten gewählt, wenn eines der Produkte deutlich liquider an der Börse gehandelt wurde. Zu berücksichtigen ist in diesem Fall das erhöhte Basisrisiko.

Die Preisabsicherung des Rohstoffs Milch ist geeignet für Bündelungen von Milcherzeugern in Form von genossenschaftlichen Molkereien und Milcherzeugergemeinschaften. Solche Angebote sind aktuell noch nicht weit verbreitet, es ist jedoch zu erwarten, dass sich diese Möglichkeiten bei steigender Nachfrage seitens der Landwirte in der Zukunft weiterentwickeln werden. Auch größere Milchproduzenten können selber an der Börse aktiv werden, wie das Beispiel in Tabelle 5 verdeutlicht. Die Beteiligten müssen sich frühzeitig mit diesem neuen Risikoinstrument auseinandersetzen, da Milchterminmärkte viel Markt- und Detailwissen erfordern.

9. Fazit

Der Warenterminhandel mit Milchprodukten kann für Milcherzeuger ein sehr interessantes Instrument zur Risikosteuerung sein. Phasen hoher Milchpreise können dazu genutzt werden, sich dieses Niveau möglichst weit für die kommenden Liefermonate zu sichern, um so Phasen mit niedrigen Milchpreisen und fehlender Kostendeckung zu überbrücken. Somit kann die Liquidität im Betrieb gesichert und bei konsequenter Durchführung einer sinnvoll ausgearbeiteten Absicherungsstrategie sogar die Rentabilität erhöht werden. Die Kosten für die Absicherung sind dabei moderat. Sie sollten als Investition in das betriebliche Risikomanagement gesehen werden. Während der Absicherung gilt es einige Dinge zu beachten. Oberstes Gebot dabei ist, die zu Beginn geplante Absicherungsstrategie bis zum Ende durchzuziehen und sich nicht von Emotionen zu Fehlentscheidungen drängen zu lassen.

Niedrigpreisphasen, in denen eine Absicherung wenig Sinn macht, lassen sich sehr gut dafür nutzen, sich mit dem Thema auseinanderzusetzen und die notwendigen Kenntnisse anzueignen. Im nächsten Schritt kann bereits ein Konto bei einem Broker eingerichtet werden, sodass bei einem guten Preisniveau schnell reagiert werden kann und keine Vorlaufzeit benötigt wird, um sich ein interessantes Preisniveau abzusichern.

Die Möglichkeit für längerfristige Milchkontrakte zur erfolgreichen Bewältigung von Preisausschlägen hängt von der Funktionsfähigkeit der Terminmärkte ab. Die deutsche Milchwirtschaft ist deshalb mehr denn je auf Terminmärkte mit hinreichender Liquidität angewiesen.

10. Erfahrungsbericht Milcherzeuger

Bericht Cord Lilie, Milcherzeuger Stemwede, 245 Milchkühe

Im Oktober 2013 habe ich mich aufgrund der guten Milchpreise und der zahlreichen Berichte zur Milchpreisabsicherung an der Warenterminbörse dazu entschlossen, versuchsweise Butter- und Magermilchpulver zu handeln. Dabei wollte ich nicht dauerhaft einen Mehrerlös erzielen, sondern vielmehr eine höhere Planungssicherheit bekommen, was dann auch zu einer genaueren Planungsrechnung und einem besseren Rating bei der Bank führen sollte. Zu Beginn habe ich mich an einen Broker gewandt, der bei den Formalitäten und der Kontoeröffnung behilflich war und die für den Handel nötigen Aufträge an der Börse platzierte. Um unsere monatliche Milchmenge abzusichern, mussten pro Monat 2 Butterkontrakte und 3 Magermilchpulverkontrakte verkauft werden. Dabei ähnelt die Börse einem Marktplatz, wo man versuchen muss, seine Ware zu verkaufen. Man stellt sein Verkaufsgebot an der Börse ein und hofft, dass jemand bereit ist, diesen Preis zu zahlen. Findet sich kein Käufer zu dem verlangten Preis, muss man sein Verkaufsgebot nach unten korrigieren. Eine Preiskorrektur nach unten bedeutet aber gleichzeitig auch ein geringeres Absicherungsniveau. Im ersten Durchgang ist es uns gelungen, die Monate Dezember 2013 bis April 2014 zu einem durchschnittlichen Börsenmilchwert von 38,44 Cent abzusichern. Da die Preise an der Börse im Laufe der Monate Dezember und Januar weiter gestiegen sind, haben wir in diesem Absicherungszeitraum Börsenverluste gemacht. Rückblickend war es nicht richtig, mit der weiteren Absicherung zu warten. Bei weiter steigenden Kursen muss man versuchen, sich die guten Preise immer weiter nach vorne zu sichern. Dies haben wir nicht getan und haben folglich die Anschlussmonate Mai 2014 bis Oktober 2014 nur noch über die Butterkontrakte absichern können. Der Markt hatte sich inzwischen gedreht und Magermilchpulver war nur noch sehr schwer verkäuflich.

Auch mussten wir feststellen, dass der Auszahlungspreis der Molkerei und der Börsenmilchwert stark voneinander abweichen können. Da wir nur über einen kurzen Zeitraum abgesichert haben, konnten die Börsengewinne (bedingt durch die negative Basis) nicht zum Ausgleich der Mindererträge auf dem Kassamarkt genutzt werden. Bei einer längerfristigen Absicherung hätten sich Basisverluste und -gewinne vermutlich ausgeglichen.

Preisabsicherung an der Warenterminbörse lässt sich also nur dann erfolgreich durchführen, wenn man diszipliniert und konsequent beim Überschreiten des individuellen kostendeckenden Milchpreises mit der Absicherung beginnt und diese bis zum Unterschreiten fortführt. Dabei sollte man versuchen, so lange wie möglich im Voraus abzusichern.

Kontakt

DLG e.V. • Michael Biallowons • Tel.: +49(0)69/24 788-209 • m.biallowons@DLG.org